2020年度中国轮胎企业排名分析,变化几何?

由《中国橡胶》杂志社发布的“中国轮胎企业排名”,今年是第5年。排名本着公正、公平、企业自愿的原则,得到了广大轮胎企业的大力支持,每年参与排名的内外资轮胎企业始终在50~60家之间,在行业内已经形成了较大的影响力和品牌知名度。

“中国轮胎企业排名”的初衷是为了让行业人士更清楚地了解中国轮胎工业的现状,使中国的轮胎市场更加清晰透明。为此,不论轮胎企业规模大小,只要企业自愿,均可参与“中国轮胎企业排名”活动。

一、参与排名的轮胎企业变化情况

2020年共有54家内外资轮胎企业参与了排名活动,2019年参与排名的轮胎企业共有53家,2018年为60家,2017年为57家,2016年为54家。

今年新加入排名的企业有7家:上海韩泰轮胎销售有限公司、山东昌丰轮胎有限公司、寿光福麦斯轮胎有限公司、潍坊顺福昌橡塑有限公司、山东米乐奇轮胎有限公司、福建省海安橡胶有限公司、青岛旺裕橡胶制品有限公司。

今年退出排名的企业有6家:山东恒丰橡塑有限公司、兴源轮胎集团有限公司、江苏江昕轮胎有限公司、山东皓宇橡胶有限公司、肇庆骏鸿实业有限公司、通力轮胎有限公司。

山东恒丰与兴源轮胎今年退出排名,均是受到东营地区轮胎企业互联互保的影响。其中,山东恒丰2019年度排名第6,其销售收入含昌丰、沃森和米乐奇3家工厂,今年恒丰拆分为山东昌丰和米乐奇2家企业参与排名,山东昌丰的销售收入含恒丰和沃森。兴源轮胎也因为担保问题,2019年一直麻烦不断。

山东皓宇因企业间担保、借贷纠纷等,多次被列为失信被执行人,其不良债权今年8月被中国东方资产管理股份有限公司山东省分公司公开竞价拍卖。

江苏江昕轮胎因与军工产品有关,今年暂不参加排名。

从近5年中国轮胎企业排名的变化情况看,中国轮胎企业正处于兼并重组活跃期,尤以山东轮胎企业更甚,企业情况变化频繁。

分析主要原因,一是山东轮胎企业,尤其是东营等地区企业普遍参与互联互保,资金链存在多米诺骨牌效应,一些企业因此陷入债务危机;二是高利贷原因,民营企业从民间融资、小贷公司等借贷,使不少民营企业运营成本高企,增加了信用违约风险;三是主要出口市场对我国轮胎“双反”,市场环境日趋恶劣;四是2018年国内汽车产销首次双降,2019年延续负增长态势,而且降幅扩大,市场下行压力大;五是安全、环保、节能等要求日益严苛,给企业带来巨大压力。

二、中国轮胎企业排行榜变化情况

1.2020年度中国轮胎企业排行榜

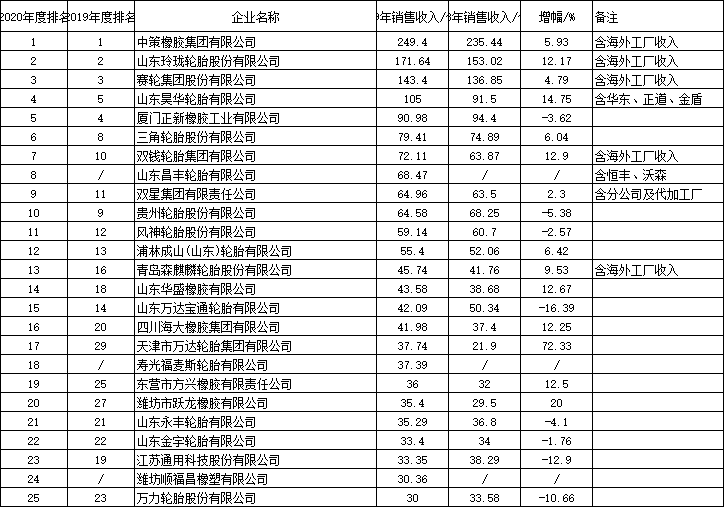

以前25名企业为例,与2019年度相比,2020年度中国轮胎企业排行榜次序变化见表1。

表1 2020年度中国轮胎企业排行榜(前25名) 亿元

(1)变化情况

从表1看,排名前3名位次不变,仍是中策橡胶、玲珑轮胎、赛轮集团;山东昊华与厦门正新位置互换,列第4和第5位。由于山东恒丰、兴源轮胎、通力轮胎和江昕轮胎(去年排名分别为第6、7、15和17)退出今年的排名,所以今年排名前25名企业除了贵州轮胎、山东万达宝通、江苏通用和万力轮胎之外,名次均有所提升或持平。

其中,玲珑轮胎、昊华轮胎、双钱轮胎、山东华盛、四川海大、天津万达、方兴橡胶、潍坊市跃龙销售收入增幅同比(下同)都超过了两位数,青岛森麒麟也增长近10%。

(2)变化原因

导致这些变化的原因,可以归结为“兼并重组、海外建厂和产能扩张”。

玲珑轮胎2019年海外工厂销售收入比上年增加15.11亿元,大幅增长39.85%;大陆工厂销售收入增长3%。另外,近年来玲珑轮胎海内外频频布局,由最初的“3+3”战略变为“6+6”战略。目前玲珑在国内已拥有招远、德州、柳州、荆门、长春5个生产基地;其中国内第4个荆门基地于2018年7月开工,规划年产能为1446万条高性能子午胎,于2019年12月投产,预计2023年达产;第5个长春基地于2020年6月开工,规划年产能为1400万条高性能子午胎、20万条翻胎,预计2025年达产。海外目前有2个基地,泰国玲珑年产能已达到1700万条高性能子午胎;欧洲塞尔维亚基地年产能规划为1362万条高性能子午线轮胎,预计2025年达产。此后玲珑轮胎将根据市场情况择机再建国内外新生产基地。据媒体报道,玲珑轮胎第3个海外生产基地将于2021年前确定选址,规划建设规模为年产1700万条高性能子午胎和2万条非公路轮胎,预计2025年达到设计产能。

山东昊华近年来连续并购重组,使排名名次连续大幅跃升,2017年重组华东橡胶,2018年并购山东龙跃(现在为正道轮胎),今年销售收入含华东、正道和金盾工厂,因此其2018年度排名由第23位升至第12位,2019年度又从第12位升至第5位,2020年度由第5位升至第4位。此外,2020年昊华轮胎拟投资5亿美元,在斯里兰卡建设年产330万条全钢胎、1670万条半钢胎项目,预计2022年投产。

双钱轮胎泰国工厂产能不断释放,2019年销售收入达到9亿元,比2018年增加近7亿元,大幅增长336%;其国内工厂销售收入增长2.1%。此外,双钱轮胎(新疆)公司投资5000万元,在乌鲁木齐新建1万吨OTR项目,该项目于2020年6月开工,建设期1年。

山东华盛近年来也频繁有大动作,此前已经收购了恒宇科技及国风橡塑两家企业债权,后又完成对永泰集团的收购;2019年与与浙江物产签署合作协议,共同成立山东领航轮胎有限公司,主营业务是轮胎经营项目托管、轮胎资产收购、集中采购及轮胎销售等。

青岛森麒麟海外工厂销售收入连年增长,2019年海外工厂销售收入增加5.26亿元,增长22.5%。2018年度排名由第26位升至21位,2019年度又从第21位升至第16位;2020年度又升至第13位。此外,青岛森麒麟投资32亿元,在泰国罗勇建设年产200万条全钢胎、600万条半钢胎项目,项目于2019年8月开工,建设期为2年。

此外,2019年,四川海大子午胎产量比上年增加80万条,天津万达半钢胎产量增加85.3万条,潍坊市跃龙全钢胎产量增加58万条,其销售收入均相应增长。

2.2020年度中国境内轮胎企业排行榜

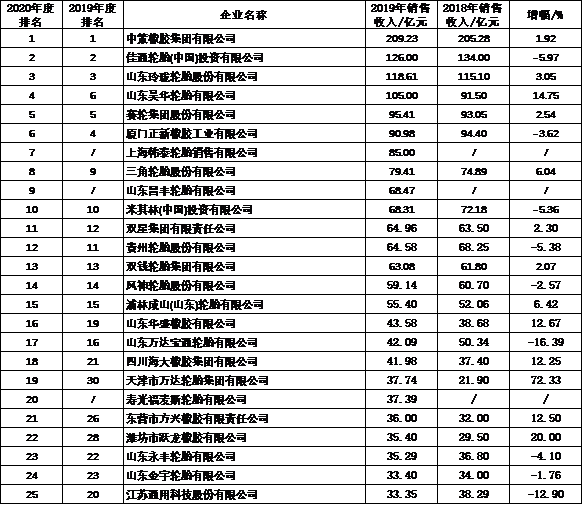

以前25名企业为例,与2019年度相比,2020年度中国境内轮胎企业排行榜次序变化见表2。

表2 2020年度中国境内轮胎企业排行榜(前25名) 亿元

表2是以在中国大陆设厂的所有轮胎企业(包括外资企业)2019年在中国大陆工厂的轮胎销售收入为依据,因此该排行榜更能体现出2019年中国大陆轮胎市场的情况。

从表2可以看出,排名前25家轮胎企业中,销售收入上升的企业有13家,下降的有9家,3家企业没有对比数据。

三、近5年排名轮胎企业销售收入情况

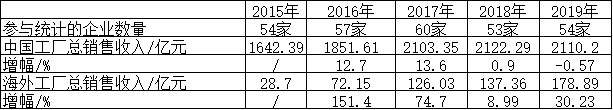

表3 2015~2019年中国轮胎排名企业销售收入情况

近5年,中国轮胎行业有以下特点:

(1)中国轮胎企业海外工厂销售收入和产量均大幅增长

2015年2家企业的海外工厂形成实际产能,2016年增至4家,因此销售收入增幅达到151.4%;2017年增幅仍高达74.7%;2018年增至5家,但因双钱泰国工厂刚刚投产,产能没有完全释放,销售收入增长8.99%;2019年又大幅增长30.23%。说明在国外对我国轮胎持续“双反”的情况下,中国轮胎企业加大了海外工厂的投资力度。不过,2020年5月美国对泰国、越南等国家和地区提起反倾销反补贴调查,这将对中国企业海外工厂的市场产生一定影响。

据了解,近年来,泰国对美国的轮胎出口突飞猛进,2019年站稳美国轮胎进口国排名榜首位,其对美国轮胎出口额高达27.9亿美元,增长25%;2020年上半年泰国仍然是美国乘用车、轻型卡车和中型/重型卡车轮胎进口第一大来源国,对美轮胎出口量增长21.3%。这也是美国对泰国反倾销的重要原因。

目前我国中策橡胶、玲珑轮胎、青岛森麒麟、双钱轮胎、浦林成山、江苏通用均在泰国建立或在建轮胎工厂;赛轮集团、贵州轮胎、金宇轮胎在越南设厂。

(2)虽然2020年度排名企业比上年多1家,但中国境内轮胎企业的销售收入和总产量均有所减少。

一是今年退出排名的个别企业产品以特种轮胎为主,产量按条数统计数量较多,因此产量减少。二是2019年原材料价格仍处于低位,轮胎生产成本持稳,轮胎价格没有上涨。三是2015~2019年,子午胎产量逐年增长。